L’erosione della base imponibile dell’Irpef comporta una riduzione dell’effetto redistributivo e della progressività del prelievo. Il risparmio per i contribuenti è di 9,5 miliardi e circa il 70 per cento va alle fasce più ricche della popolazione.

I redditi esclusi dall’Irpef

Più volte su lavoce.info è stato sottolineato il graduale svuotamento della base imponibile dell’Irpef, attraverso il progressivo passaggio a tassazione sostitutiva o all’esenzione di alcuni tipi di reddito (Dario Stevanato; Paolo Liberati e Antonio Scialà). Ma come si è modificato l’effetto redistributivo dell’Irpef a causa di questo fenomeno?

Con un modello di microsimulazione tax-benefit statico, in uso presso il Centro di analisi delle politiche pubbliche dell’Università di Modena e Reggio Emilia, si confrontano due casi.

Il primo caso è la legislazione Irpef vigente (LV), che prevede alcune eccezioni rispetto al modello di tassazione sul reddito complessivo (reddito entrata):

- a) quasi tutti i redditi delle attività finanziarie sono esclusi dall’imposta sul reddito fin dal 1974;

- b) i redditi effettivi dei fabbricati locati a terzi a uso abitativo sono soggetti alla cedolare secca sugli affitti con aliquota del 10 per cento per i contratti stipulati con canone convenzionale e del 21 per cento per tutti gli altri;

- c) i redditi percepiti dalle attività imprenditoriali che operano in regime forfetario o intraprendono nuove iniziative produttive possono essere sottoposti a un’imposta sostitutiva all’Irpef (e all’Irap) pari al 15 per cento del reddito imponibile;

- d) i voucher, qui considerati nella normativa del 2017, sono esentati da imposizione;

- e) i beni e servizi erogati dal welfare aziendale sono esclusi da tassazione non concorrendo alla determinazione del reddito da lavoro dipendente;

- f) i premi di produttività e gli utili aziendali corrisposti ai lavoratori dipendenti sono soggetti a un’imposta sostitutiva con aliquota del 10 per cento;

- g) gli utili reinvestiti all’interno dell’azienda sotto forma di riserve dagli imprenditori individuali e dalle società di persone sono assoggettati a un’aliquota del 24 per cento secondo quando disposto dall’imposta sul reddito degli imprenditori (Iri) rinviata al 2018.

Il secondo caso (legislazione teorica, LT) prevede che tutte queste voci di reddito siano incluse nella base imponibile Irpef e siano sottoposte alla sua progressività.

Va precisato che l’Iri non è un’imposta cedolare a tutti gli effetti: gli utili inizialmente reinvestiti saranno tassati secondo le aliquote Irpef una volta distribuiti, deducendo dall’imponibile fiscale l’importo già pagato. L’esercizio di microsimulazione pertanto non tiene conto del differimento di pagamento previsto per gli utili che rimangono in azienda, bensì stima la sola quota di gettito associata alla tassazione proporzionale, ipotizzando che l’ammontare accantonato nelle riserve aumenti in modo progressivo all’aumentare degli utili realizzati.

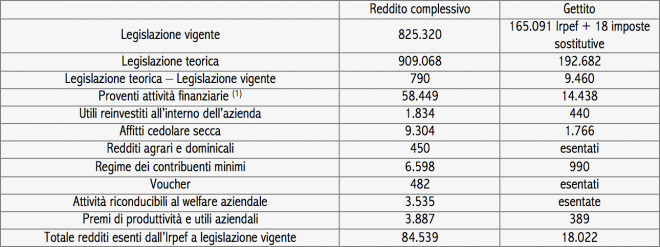

Il reddito complessivo teorico sarebbe di 909,9 miliardi, mentre quello a legislazione vigente scende a 825,3, visto che 84,5 miliardi sono sottoposti a imposizione sostitutiva o esentati (tabella 1). Il gettito dell’Irpef e delle addizionali LV è di 165,1 miliardi, mentre le imposte cedolari ammontano a 18 miliardi, per un totale di 183,1 miliardi. Il ritorno a un’Irpef onnicomprensiva comporterebbe un aumento del gettito totale di 9,5 miliardi. La gran parte (5,8 miliardi) proverrebbe dalla tassazione progressiva dei redditi delle attività finanziarie. Seguono il welfare aziendale (1,3 miliardi) e i premi di produttività/utili aziendali (1,1 miliardi).

Tabella 1 – Reddito complessivo e gettito per legislazione fiscale e per redditi assoggettati a imposte cedolari o esentati da imposizione (valori in milioni di euro; unità di analisi: individuo)

Fonte: Elaborazioni su dati It-Silc Xudb 2015 – prima versione dicembre 2016

(1): Il patrimonio finanziario delle famiglie italiane nel 2014 è pari a circa 2.851,1 miliardi, che producono proventi da attività finanziarie per 58,5 miliardi. Il 90,5 per cento è tassato con aliquota del 26 per cento, mentre la parte rimanente è tassata al 12,5 per cento (titoli di stato e obbligazioni). Riconducendo alla progressività dell’Irpef la totalità delle rendite finanziarie il gettito aumenterebbe da 14,4 (LV) a 20,2 miliardi (LT).

Redistribuzione e progressività

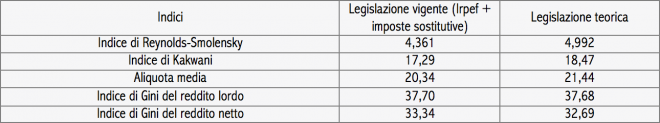

Se consideriamo la famiglia quale unità di analisi, l’effetto redistributivo globale è identificato dall’indice di Reynolds-Smolensky, pari alla differenza tra l’indice di Gini del reddito prima e dopo l’imposta: quello LV è inferiore rispetto a quello LT del 12,6 per cento (tabella 2).

Il grado di progressività è invece espresso dall’indice di Kakwani, che misura la progressività in termini di scostamento dalla proporzionalità: l’esclusione dalla base imponibile dell’Irpef dei redditi soggetti a imposizione sostitutiva o esentati la riduce del 6,4 per cento.

In poche parole, l’Irpef sul reddito complessivo allargato sarebbe più redistributiva e progressiva.

L’aliquota media però aumenterebbe, e questo potrebbe avere un effetto di disincentivo sull’offerta di lavoro e sulla propensione a dichiarare la base imponibile.

Tabella 2 – Effetto redistributivo globale per legislazione fiscale (unità di analisi: famiglia; gli indici sono stati moltiplicati per 100)

Fonte: Elaborazioni su dati It-Silc Xudb 2015 – prima versione dicembre 2016

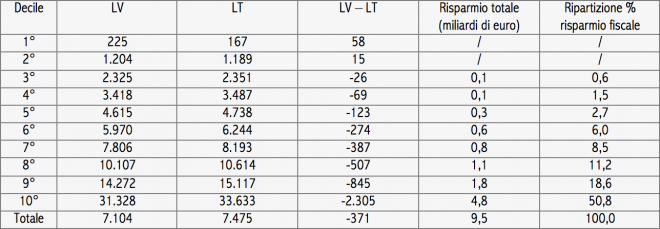

L’erosione della base imponibile dell’Irpef è vantaggiosa soprattutto per i redditi più alti: il 70 per cento circa del risparmio fiscale va al 20 per cento più ricco delle famiglie (tabella 3). Si noti che il 20 per cento più povero pagherebbe di meno nella legislazione teorica: le detrazioni ridurrebbero l’importo dovuto dai contribuenti del primo e secondo decile di 58 e 15 euro rispetto alla legislazione vigente.

Tabella 3 – Importo e differenza dell’imposta media pagata e ripartizione del risparmio fiscale per decile di reddito complessivo non equivalente (unità di analisi: famiglia)

Fonte: Elaborazioni su dati It-Silc Xudb 2015 – prima versione 2016

Il grado di progressività del sistema complessivo di prelievo sui redditi si è dunque ridotto ed è forse una tendenza destinata a peggiorare nel tempo sulla spinta di pressioni politiche difficili da contrastare. Ricondurre alla progressività dell’Irpef i proventi delle attività finanziarie in un contesto aperto, in cui i capitali si muovono liberamente, significherebbe aumentare l’onere fiscale soprattutto per il 30 per cento più ricco delle famiglie (le quali posseggono circa il 59 per cento dei proventi delle attività finanziarie, pari a 34,7 miliardi). I detentori di grandi patrimoni potrebbero quindi trasferire i risparmi al di là dei confini nazionali oppure ridurre il livello di adesione spontanea agli obblighi tributari: la conseguenza sarebbe comunque una riduzione delle entrate fiscali.

Per quanto riguarda i beni e servizi erogati dal welfare aziendale, circa il 63 per cento (pari a 2,2 miliardi) spetta al 30 per cento più ricco delle famiglie. Le misure si prefiggono l’obiettivo di integrare, senza sostituire, le prestazioni fornite dal sistema di protezione pubblico, ma di fatto lo fanno per le sole classi abbienti, accrescendo le disparità nei servizi goduti e la disuguaglianza nella distribuzione dei redditi.

Fonte: http://www.lavoce.info/archives/52070/fine-la-progressivita-dellirpef/